Épinard 🌳 #16 - Tête à tête avec un gérant de fonds Greenfin

Fonds Greenfin - Analyse ESG - Finance verte

Ce que vous allez apprendre aujourd’hui :

- 👨🏫La méthode d’un gérant pour construire son fonds Greenfin

- 🤔Pourquoi on retrouve des entreprises “bizarres” dans les fonds labellisés

- ☣ Comment on gère les controverses dans un fonds

Si quelqu’un vous a transféré cette édition et que vous souhaitez recevoir les prochaines :

Hello les Épinards !

Aujourd’hui on va parler fonds d’investissement vert.

Mais avec une approche un peu différente, puisqu’il s’agit d’une interview !

Les abonnés de longue date savent que je suis très critique des fonds (même labellisés) parce qu’on y retrouve souvent des entreprises qui, selon moi, n’ont rien à faire là…

Il y a quelques semaines, j’ai eu l’opportunité d’échanger avec Laurent, le gérant d’un fonds d’investissement labellisé ISR, Greenfin et classé “Article 9” selon la réglementation SFDR.

Le full package quoi ! 😅

Du coup, j’en ai profité pour lui poser quelques questions.

En l’écoutant, je me suis dit que ça vous intéresserait et il a accepté de partager ses réponses.

Prêt pour un tour de l’autre côté du décor ?

Si vous connaissez quelqu’un qui serait intéressé, faites-lui suivre ce mail :

[SPONSOR] Je suis super fier de vous présenter le sponsor de cette édition : Enerfip.

À titre personnel, j’ai déjà investi dans une dizaine de projets avec cette plateforme de crowdfunding spécialisée dans les projets d’énergies renouvelables.

Avec ses 40 000 investisseurs, Enerfip a collecté plus de 300 millions d’euros depuis 2015, ce qui fait d'elle le leader européen du secteur.

Rien qu’en 2022, c’est :

- 61 projets financés

- 140+ millions d’euros collectés

Pour des projets allant de centrales photovoltaïques flottantes, aux unités de méthanisation en passant par du financement de producteur d’électricité renouvelable, tous les types de projets liés aux énergies renouvelables sont couverts.

Mais un problème du financement participatif, c’est :

- des durées d’investissement qui peuvent être longues (3 à 4 ans)

- un manque de liquidité : difficile de revendre ses obligations ou actions

Parce que dans la vie d’un investisseur, les projets évoluent vite !

Et cette somme dont on ne pensait pas avoir besoin pendant quelques années, et bien finalement on la récupérerait bien ! 🙄

Enerfip le sait ! Pour y répondre, ils ont créé Enerdeal.

Alors, Enerdeal, c’est quoi ? La première plateforme de revente de titres entre investisseurs.

Pour les vendeurs, une fois la collecte du projet terminée, vous pouvez revendre vos titres à tout moment sur Enerdeal. Le plus : c’est vous qui fixez votre prix de vente.

Pour les acheteurs, si vous avez raté un projet qui vous tenait à cœur, faites un tour sur Enerdeal, peut-être qu’un autre investisseur souhaite revendre ses titres.

Le plus : Enerfip vous précise le prix initial lors de la collecte et le rendement annuel jusqu’à la fin du projet. #Transparence

🎁 Si ça vous parle, vous pouvez créer votre compte dès aujourd’hui. En plus, Enerfip vous fait bénéficier de 30€ offerts une fois votre inscription validée. 🎁

Pour en bénéficier, cliquez sur le lien ci-dessous 👇

PS : un nouvel investissement dans un portefeuille de 10 projets solaires sera ouvert à la collecte ce jeudi 02/02. Stay tuned !

Investir présente un risque de perte en capital et de liquidité.

N'investissez que l'argent dont vous n'avez pas besoin immédiatement et diversifiez votre épargne. 😉

Ask Me Anything

Posez-moi toutes vos questions via le formulaire ci-dessous 👇

Les questions/réponses du mois

Est-ce que tu connais des plateformes pour faire de la compensation carbone directe par le biais d’investissement dans des projets ? Ou connais-tu des plateformes d’investissement à impact qui recensent des projets qui répondent aux certifications de compensation et communiquent sur le nombre de tonnes évitées / compensées ?

Merci d’avance pour ta réponse !

Maud

Hello Maud,

À ma connaissance aucune plateforme de financement participatif ne réalise d’analyse quantitative de l’impact des projets financés.

N’étant pas expert du sujet et n’ayant jamais passé à l’action, mes infos ne sont sûrement pas exhaustives, mais voici quelques pistes qui me semblent intéressantes ci-dessous.

Il existe quelques plateformes qui proposent des projets de compensation certifiés.

Au niveau mondial, les certifications les plus réputées semblent être celles de Gold Standard et de Verra (Verified Carbon Standard). En France, nous avons le label bas-carbone. Pour participer aux projets plusieurs solutions :

- Il est possible de contacter directement les porteurs de projets pour les aider à financer leurs projets, via ce site.

Sinon, je connais deux autres plateformes qui agrègent des projets labellisés bas-carbone :

Gold Standard propose directement sur son site une marketplace de compensation carbone.

En revanche, une enquête récente du Guardian remet en cause les méthodes de calcul de nombreux projets de préservation des forêts tropicales. Prudence donc sur ce genre de projets.

Mes connaissances sur le sujet s’arrêtent là.😅

Et bien sûr, il est beaucoup plus important d’essayer de réduire ses émissions. Compensons uniquement ce qui ne peut pas l’être.😉

Il s’agit de la classification la plus “verte” de la réglementation européenne (=réglementation SFDR)

[Gaël] La mise en forme (gras, surlignage etc) de l'entretien est de moi.

Tête à tête avec Laurent Trulès

[Gaël] Bonjour Laurent, merci d’avoir accepté de répondre à mes questions pour les lecteurs d’Épinard🌳. Est-ce que vous pouvez vous présenter ? Votre parcours ?

[Laurent] Bonjour Gaël.

Merci pour la proposition ainsi que pour cette newsletter qui permet à ses lecteurs d’identifier des investissements à impact positif sur l’environnement !

Je m’appelle Laurent Trulès et je suis actuellement gérant-analyste et coordinateur de l’Investissement Responsable chez Dorval Asset Management. Je suis diplômé du master Banking & Financial Engineering (BFE) de l’ESSCA Paris où j’ai maintenant le plaisir d’y enseigner l’analyse extra-financière. Par ailleurs, je continue à me former avec notamment l’obtention du CESGA, diplôme d’analyse extra-financière, mais également en préparant le niveau 3 du CFA.

[Gaël] Comment on devient gérant d’un fonds d’investissement Greenfin ?

[Laurent] En tant que coordinateur de l’Investissement Responsable, j’ai participé à la mise en place de notre politique et dispositif ISR, récompensée positivement par la labellisation ISR de nos fonds en 2020.

Fort de la labellisation de 100% de nos fonds ouverts auprès du label ISR, nous avions à cœur d’enrichir l’offre de produits de la société tout en renforçant notre stratégie ISR. C’est pourquoi nous avons donné naissance au fonds Dorval European Climate initiative en janvier 2022, dont j’assure la gestion. J’ai la chance de pouvoir faire correspondre mes valeurs à titre personnel en tant que gérant et investisseur avec celles, je l’espère, du plus grand nombre d’épargnants.

[Gaël] Quel est l’objectif poursuivi par votre fonds ?

[Laurent] Avant de commencer, il est important de préciser que nous avons mené plus d’un an de travail préparatoire au lancement de ce fonds, avec un travail approfondi autour de l’univers d’investissement et de la complémentarité des solutions investissables en faveur de la transition écologique.

L’objectif du fonds est de favoriser le développement d’entreprises, majoritairement de la zone euro, qui apportent des solutions aux enjeux climatiques via leurs offres de produits ou de services ou qui contribuent à l’atteinte des objectifs de l’Accord de Paris.

Nous souhaitons disposer à tout moment d’un portefeuille qui non seulement traduit notre exigence d’intensité ISR mais qui respecte également les principes fondamentaux de la gestion d’actifs.

Cet objectif est pour nous un gage de pérennité : afficher une réelle ambition pour la réponse aux enjeux climatiques en conciliant performance financière et extra-financière.

[Gaël] Quelles sont les étapes de construction d'un fonds tel que le vôtre (choix de l'univers, choix des entreprises, % d'allocation etc) ?

[Laurent] Tout d’abord, nous travaillons avec beaucoup de passion à comprendre quelles sont les solutions qui peuvent présenter le meilleur impact positif pour l’environnement et l’atteinte de l’Accord de Paris (choix technologique, complémentarité des solutions et réponse aux différents enjeux de la transition écologique). Ce qui nous permet de déterminer une allocation cohérente à la fois avec un scénario économique et l’urgence climatique.

L’allocation d’actifs est guidée par la diversification géographique, sectorielle et des tailles d’entreprises. Elle est également éclairée par notre scénario macroéconomique.

Nous cherchons par la suite à identifier les entreprises qui portent ces solutions et les évaluons sur un ensemble de critères extra-financiers pour 70 % de la note finale :

- l’appartenance de l’entreprise à une éco-activité

- la mesure de l’exigence climatique à travers l’intensité verte du chiffre d’affaires

- et notre notation propriétaire sur les trois dimensions ESG (environnementale, sociale et de gouvernance).

Les critères financiers pèsent pour 30% de la note finale des entreprises présélectionnées et mesure notamment les perspectives de croissance au regard des niveaux de valorisation.

Cette note synthétique combinant financier et extra-financier nous permet de sélectionner et d’encadrer le poids des valeurs en portefeuille.

[Gaël] Comment analysez-vous les fameuses performances ESG d'une société ?

[Laurent] Dorval Asset Management a souhaité illustrer son engagement envers l’intégration de critères ESG dans ses processus de gestion par le développement d’une méthodologie de notation propriétaire, DRIVERS.

Cette méthodologie, assise sur des données brutes de différents providers (MSCI, ISS, Gaia, données internes) a la particularité de placer la gouvernance au cœur des enjeux ESG (50% de la note ESG a minima). Elle nous permet de faire correspondre notre philosophie avec nos décisions d’investissements ainsi que l’expression de notre opinion en assemblées générales.

Cette philosophie est représentée par la sélection d’indicateurs ESG sur lesquels nous reportons en toute transparence dans les reportings mensuels de l’ensemble de nos fonds ouverts à savoir :

- Note ESG

- Intensité carbone (tCO₂e/M$ de chiffre d'affaires)

- Objectifs de réductions des émissions de carbone

- Promotion de la diversité

- Taux d'indépendance du Conseil d'Administration

- Intégration des critères RSE dans la rémunération des dirigeants

- Signataire du Pacte Mondial de l’ONU

De plus, ce fonds vise à monitorer son intensité verte (% du chiffre d’affaires en cohérence avec les éco-activités du label Greenfin) et la température du portefeuille (en s’appuyant sur les données de notre prestataire ISS) pour assurer la cohérence de la stratégie avec l’Accord de Paris sur le climat.

Nous savons également rester à l’écart de certains acteurs présentant de belles caractéristiques ESG mais dont la valorisation nous semble trop élevée.

[Gaël] Un exemple d’acteur connu avec une valorisation trop élevée ?

[Laurent] On peut parler des acteurs de l’hydrogène (ITM Power, Nel, McPHY). Ces acteurs sont positionnés sur une thématique qui devrait connaître de belles perspectives dans les prochaines années. En revanche, ce sont, selon nous, des sociétés qui intègrent déjà ces belles perspectives avec des niveaux de valorisation importants alors même que ces sociétés ne sont pas forcément rentables pour le moment. Dans un contexte où l’économie ralentit, nous préférons rester prudents sur la valorisation de nos investissements et par conséquent restons à l’écart de ces sociétés actuellement.

[Gaël] Comment se présent votre processus de gestion ?

Pour revenir sur la méthode de sélection, évidemment, toutes les entreprises étudiées répondent à nos politiques de gestion des controverses et d’exclusions.

L’allocation d’actifs et le choix des entreprises se font en cohérence avec la stratégie climatique poursuivie par le fonds. Elle est cadrée notamment par le label Greenfin, avec un investissement minimum de 75% de l’actif du fonds dans des entreprises qui offrent des solutions et s’inscrivent favorablement dans les éco-activités définies par le label.

[Gaël] Pour rappel voici les éco-activités du label Greenfin : Énergie, Bâtiment, Gestion des déchets et contrôle de la pollution, Industrie, Transport propre, Technologies de l’information et de la communication, Agriculture et forêt, Adaptation au changement climatique.

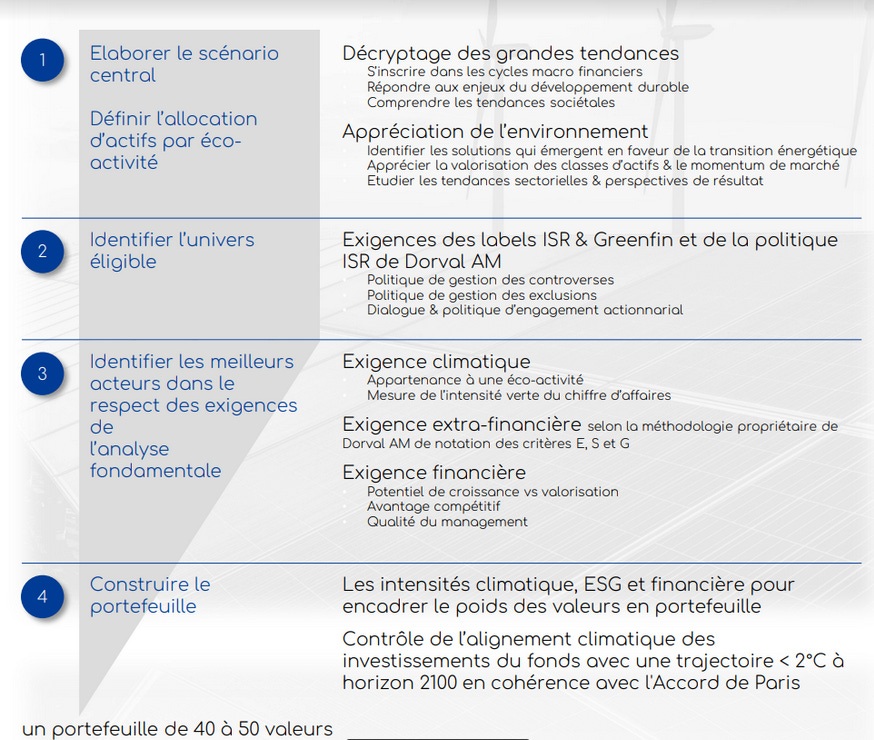

Pour résumer le processus de construction schématiquement :

[Gaël] Pourquoi sélectionner des entreprises qui ne font pas partie des éco-activités ? Sur quels critères sont-elles sélectionnées ? Pourquoi ne pas construire un portefeuille 100% éco-activités ?

[Laurent] C’est une question que nous nous sommes évidemment posée lorsque nous avons imaginé et conçu ce fonds. Pour nous, tous les pans de l’économie doivent contribuer à la transition écologique, que ce soit par :

- des sociétés qui conçoivent des solutions, mesurables en % du chiffre d’affaires, telles que définies dans les éco-activités du label Greenfin

- ou par des entreprises qui contribuent indirectement à la transition écologique et énergétique (par le biais de financements ou d’actions de décarbonation par exemple) s’inscrivant ainsi dans une transition de leurs activités.

De plus, dans une logique de gestion financière de l’épargne de nos clients et face à un risque de survalorisation éventuelle d’ « actifs verts », il nous paraissait crucial de pouvoir là aussi diversifier le portefeuille.

Ces sociétés s’inscrivent ainsi pleinement dans la réalisation de l’objectif d’investissement durable du fonds. Elles sont, comme les sociétés présentes dans les éco-activités, sélectionnées sur la base de critères financiers et extra-financiers stricts tels que présentés précédemment.

[Gaël] Quelle part du fonds ces sociétés représentent-elles ? En termes d’émissions tCO2eq ?

[Laurent] Aujourd’hui, 14% de l’encours du fonds sont alloués à des sociétés hors éco-activités.

Les critères telles que la notation ESG, les émissions de CO2 ou encore la température du portefeuille sont analysées avant l’entrée d’une société en portefeuille et nous permettent d’éviter de dégrader significativement le portefeuille sur ces critères-là.

Bien souvent, les entreprises qui portent des solutions (Derichebourg ou encore Veolia dans le recyclage) ont une intensité carbone significative bien qu’elles contribuent concrètement à apporter des réponses aux enjeux environnementaux. Donc un fonds n’aurait pas forcément de meilleures notes environnementales sans les sociétés qui n’appartiennent pas à une éco-activité.

[Gaël] Comment se fait-il que certaines entreprises soient régulièrement sélectionnées par les gérants de fonds Greenfin et mises en cause dans des scandales (Ex : Orpéa, Téléperformance, Kering...) ?

[Laurent] Il n’y a pas de martingale selon moi liée à une intégration de critères ESG dans la prévention de scandales, tels que ceux que vous évoquez. Si des faisceaux d’indices liés à des critères ESG existent et peuvent éclairer les décisions des gérants dans la prévention de scandales de ce type, ils ne peuvent néanmoins pas garantir un risque zéro de controverse.

Tout comme une analyse financière, aussi approfondie soit-elle, ne peut garantir à tous les coups une performance positive. Face à ce risque, nous avons fait le choix de nous doter d’une politique de gestion des controverses stricte nous permettant d’encadrer et de couvrir les controverses potentielles afin de limiter le poids de celles-ci dans l’ensemble de nos portefeuilles en fonction de la matérialité des controverses.

[Gaël] Du coup, concrètement, ça se traduit comment ? Quand est-ce qu’il y a exclusion du fonds ?

[Laurent] Concrètement, nous procédons à une analyse de la controverse dès lors qu’elle intervient en mobilisant différentes sources possibles (agences de notation, Bloomberg, brokers, médias) de manière à juger de la matérialité de la controverse. Cette matérialité est catégorisée en 4 niveaux : verte (pas de controverse), jaune (allégations/signalement d’un litige), orange (litige récent sévère en attente de jugement) et rouge (litige sévère, matérialité importante et jugée).

Nous avons défini un poids maximum pour chacun de ces niveaux, 1,5% maximum pour une controverse orange, 3% maximum pour une controverse jaune et évidemment une controverse rouge est interdite et devient ininvestissable pour tous les fonds de Dorval AM.

Il est important de préciser que l’analyse de la controverse est la même pour tous les fonds de Dorval AM, ce qui permet d’engager l’ensemble de la société et d’éviter l’affection que nous pouvons avoir sur une valeur en tant que gérant. Cette analyse est actualisée au fil de l’eau en fonction de l’actualité sur la controverse et a minima une fois par an sur l’ensemble des controverses.

[Gaël] Avez-vous une position “Activiste” sur les sujets climats lors des AG des entreprises que vous sélectionnez ?

[Laurent] Je ne pense pas que le terme « activiste » convienne.

En revanche, nous rencontrons et accompagnons sur le long terme les entreprises dans lequel nous investissons. Cela a amené l’équipe de gestion à réaliser plus de 200 rendez-vous avec des sociétés par exemple sur 2022.

Par ailleurs, nous avons mis en place une politique de vote propriétaire qui nous permet de soutenir les sujets climats lors des AG dès lors que les résolutions font avancer les choses.

En 2022, nous nous sommes opposés à 11% des résolutions proposées en assemblées générales. Les raisons peuvent être multiples (manque d’indépendance, conflits d’intérêts, diversité du conseil d’administration, rémunération excessive, etc.) et s’appuient sur notre politique propriétaire d’engagement actionnarial.

[Gaël] Quel avenir selon vous du label Greenfin face à la réglementation SFDR et notamment les fonds "article 9" ?

[Laurent] La réglementation extra-financière est selon moi nécessaire pour permettre d’assurer l’atteinte d’un objectif de neutralité carbone à l’échelle européenne en 2050 et de sensibiliser l’ensemble des acteurs à l’atteinte de cet objectif.

Même si, et je le conçois, la multiplication des réglementations peut cependant être confusant pour de nombreux épargnants et investisseurs.

Je crois néanmoins à une convergence de ces différents cadres au niveau européen. Les différents labels (ISR, Greenfin par exemple) devraient ainsi selon moi évoluer dans les prochaines années pour s’appuyer et intégrer ces réglementations européennes.

[Gaël] Pensez-vous que le label Greenfin va évoluer pour inclure les activités liées au gaz et au nucléaire (pour l’instant exclues) suite à leur inclusion dans la taxonomie Européenne des activités vertes ?

[Laurent]Difficile de prévoir les futures évolutions du label et la volonté politique en France concernant le label Greenfin.

En revanche, il me paraîtrait logique qu’il y ait une convergence entre la position de la France sur ces sujets et le label Greenfin qui reste un label d’Etat.

[Gaël] Quels conseils donneriez-vous à épargnant qui souhaite faire attention à l'environnement ?

[Laurent] Prendre conscience de l’impact de son épargne sur son empreinte carbone.

Pour l’illustrer, 3 000 € déposés pendant un an sur un compte courant polluent autant qu’un vol Paris-New York. Dès lors, il devient important d’agir sur son épargne avec la même attention que celle apportée à nos gestes du quotidien.

Pour ce faire, il ne faut pas hésiter à se faire conseiller et à demander des explications à son conseiller financier. Les labels peuvent également guider les choix d’investissements des épargnants même s’il reste important d’ouvrir le capot et de juger par soi-même l’intention et la sincérité du process de gestion.

[Gaël] Une entreprise ou un placement qui vous tient à cœur à titre personnel ?

[Laurent] À titre personnel, je suis associé de Time For The Planet.

Time For the Planet entend mettre l’entrepreneuriat au service de l’urgence climatique. L'objectif annoncé du mouvement à horizon 2030 est de lever le milliard d'euros dans le but de financer et de déployer 100 innovations pour lutter contre les gaz à effet de serre.

Toutes les innovations financées sont disponibles en open source. Ces innovations se diffusent ainsi encore plus largement.

Définitivement une initiative qui gagne à être connue !

[Gaël] Merci Laurent pour tes réponses et pour toutes ces infos.

That’s it ! J’espère que vous avez appris des choses et que ce nouveau format vous a plu !

Voici 3 moyens d'aller encore plus loin :

1. S'inscrire à la newsletter gratuite ici. (1800+ Inscrits)

2. Passer à Épinard Premium ici.

3. Mettre en avant votre marque/entreprise en sponsorisant la newsletter

À très vite !

Gaël 🌳